アメリカで生活していると各種色々な税金関連の書類を目にする機会があるかと思います。

長年アメリカで生活されている方々は既にご存じな情報かと思いますが、日本から来られて日の浅い方々は「なんだこれ?」となって捨ててしまっている書類もあるかも知れません。

今回はアメリカで目にする機会のある書類について、代表的なものを見ていきたいと思います。

申告書の作成で使うものもあります。

重要なものは捨てないでくださいね!

注)当ブログで使用したイメージは2023年11月時点のものになります。各種書類の内容は変更されることがありますのでご注意ください。

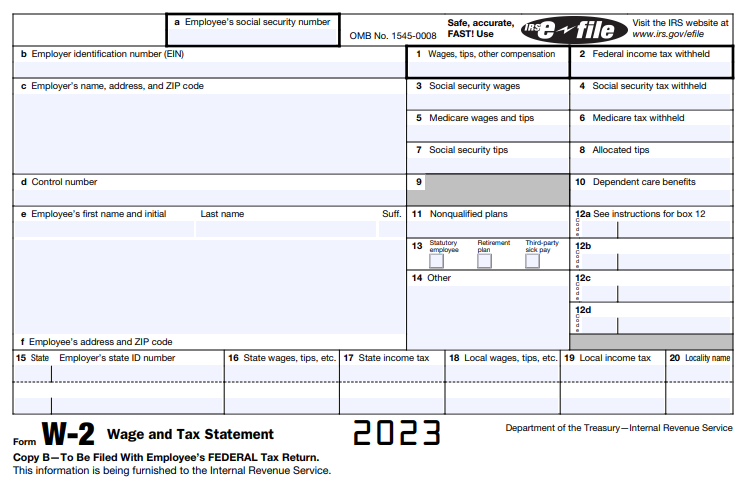

Form W2

アメリカでお仕事をされる方(給与所得)は、必ず毎年勤務先から受け取るものになります。

(イメージ)

https://www.irs.gov/pub/irs-pdf/fw2.pdf

こちらは日本の源泉徴収票に相当する書類となります。年の途中で転職された方も、前職の会社から年始にForm W2が発行されるはずですので必ず入手するようにしてください。

一年間の給与収入額や源泉徴収税額が記載されています。このForm W2は確定申告書を作る際に必要となりますので、捨てずに保管するようにしてください。

Form W4

先ほどのForm W2とよく似た名前なのですが、”Form W4″という書類があります。

(イメージ)

https://www.irs.gov/pub/irs-pdf/fw4.pdf

こちらは日本の「給与所得者の扶養控除等(異動)申告書」に相当する書類になります。

アメリカでお仕事を開始される際に、会社から記入を依頼されているかと思います。こちらに自身の申告形態(独身・夫婦合算等)や、扶養控除の情報を記入します。

また、IRSの源泉徴収税額を計算するテーブルに加えて源泉徴収税額を増やしたい場合は、こちらに希望する追加源泉徴収税額を記入して勤務先の会社に提出します。

申告時に個人所得やその他の収入が理由で追徴納税が多くなっている場合は、Form W4で源泉徴収の税額を増やすことを検討してみるのもいいかもしれません。

注)今回連邦税分を紹介しましたが、州税がある州では州用のForm W4が用意されています。州税がある州にお住まいでお仕事されている方は、州税分も忘れずに提出するようにしてください。

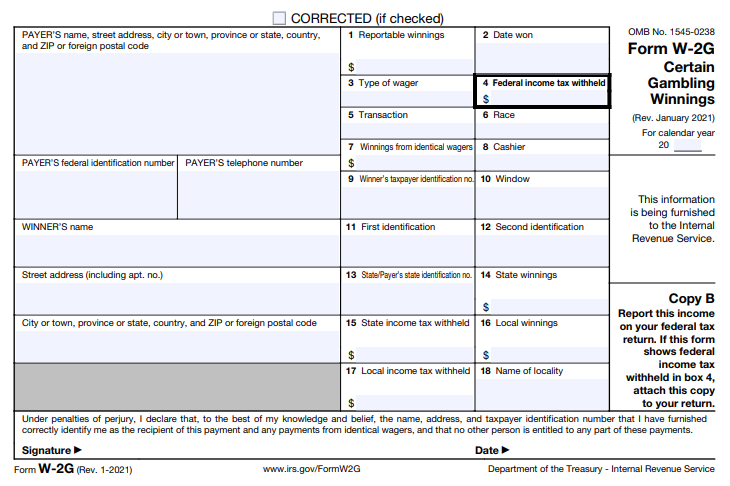

Form W2G

これまたよく似た名前なのですが、”Form W2G”という書類があります。

(イメージ)

https://www.irs.gov/pub/irs-pdf/fw2g.pdf

こちらはギャンブルでの勝ち金に対して発行される書類になります。カジノ等で勝った場合、こちらの書類が発行されますので、捨てずに保管してください。

確定申告書でこちらの勝ち金や源泉徴収税額を報告する必要があります。

カジノで勝った場合の取扱について、過去に記事を書いております。よろしければご参考までにご覧ください。

(参考:https://cpa-ustax-blog.com/gamble/)

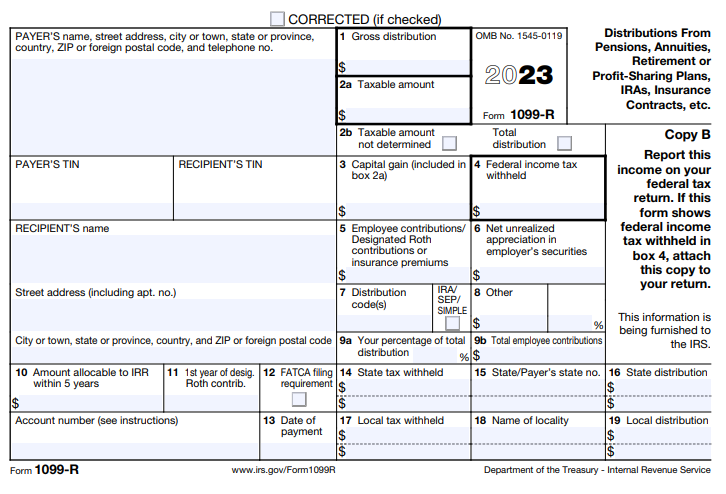

Form 1099-R

アメリカで年金を受け取られる方は、”Form 1099-R”が金融機関等から郵送されます。

(イメージ)

https://www.irs.gov/pub/irs-pdf/f1099r.pdf

こちらは一年間の年金受給額や源泉徴収税額が記載されています。

年金についても確定申告書に報告する必要がありますので、金融機関等から届きましたら保管しておいてください。

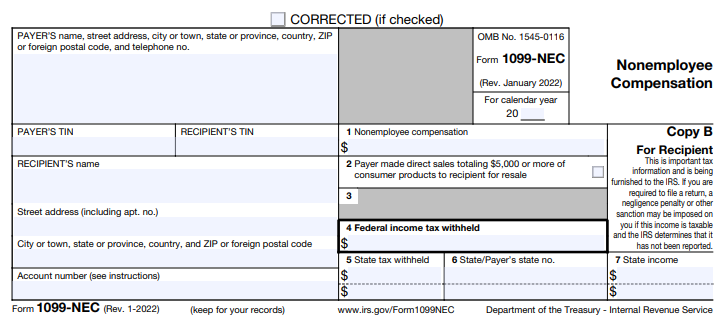

Form 1099-NEC

アメリカでフリーランスとしてお仕事をされている場合、依頼元の企業からこちらの書類が発行されることがあります。

(イメージ)

https://www.irs.gov/pub/irs-pdf/f1099nec.pdf

こちらはフリーランスの方等が、依頼元の企業から一年間に受け取った報酬額や源泉徴収税額が記載されています。

フリーランスの方々も当然確定申告が必要となりますので、申告書作成時に必要な書類となります。

Form 1099-K

PayPal等のオンラインマーケットサービスから$600を超える金額を受け取った方々に対して、”Form 1099-K”という書類が発行されます。

(イメージ)

https://www.irs.gov/pub/irs-pdf/f1099k.pdf

2023年分からForm 1099-Kの発行要件が変更となりました。以前は$20,000を超える金額を受領した方へ発行されていましたが、$600を超える方へ発行されることになりました。

PayPal等のオンラインマーケットを使用して売買をされている方で、2023年中の受領金額が$600を超える場合は、2024年1月にForm 1099-Kを受領されるかと思います。

こちらの書類も確定申告書の作成時に使用しますので、捨てずに保管するようにしてください。

発行要件が大幅に変更されたことから、IRSがForm 1099-Kについて解説しています。

英語のみの記載ですが、詳細を確認されたい方はまずこちらをご確認いただくのが良いかと思います。

(11/21/2023更新)

$600の要件が土壇場で延期され、結局2023年分も引き続き$20,000を超える金額を受領又は200を超える取引をした場合に発行されることになりました。ひとまず大量のForm 1099-Kが発行されないようでよかったです。

二年連続の延期が続いており、今後法改正で再度発行要件の金額が変更される可能性もあるようです。

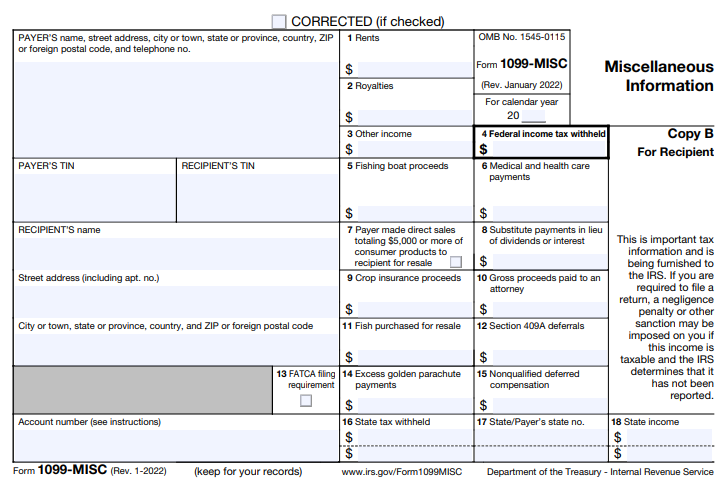

Form 1099-MISC

アメリカで不動産投資をされている方や、ロイヤリティの受取がある方が受け取る書類になります。また、その他報酬の報告などに使用されています。

(イメージ)

https://www.irs.gov/pub/irs-pdf/f1099msc.pdf

こちらでは一年間に受け取った家賃の金額等が報告されます。アメリカで不動産投資されている方等はこちらの書類を受け取ることになるかと思います。

確定申告書の作成時に必要になる情報が記載されていますので、こちらも捨てずに保管しておいてください。

Form 1099-INT

金融機関から発行される書類で、一年間の受取利子額が記載されています。

(原則$10以上の受取利子額がある場合に発行されます。)

(イメージ)

https://www.irs.gov/pub/irs-pdf/f1099int.pdf

現在アメリカは金利が高いので、2023年は利子を受け取った方が多くいるかもしれません。

また、金融機関のキャンペーンで「口座開設で$300プレゼント!」のようなものを見かけますが、このようなキャンペーンで受け取った金額もForm 1099-INTに報告されます。

利子についても確定申告で報告が必要となりますので、捨てずに保管しておいてください。

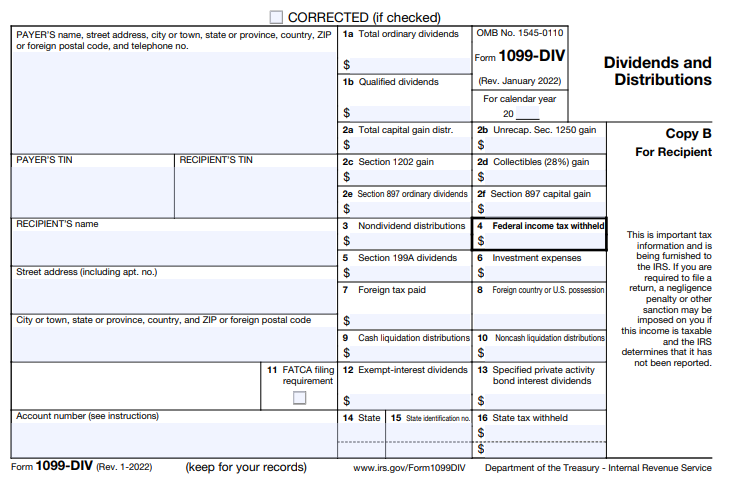

Form 1099-DIV

こちらも金融機関から発行される書類で、一年間の受取配当額が記載されています。

(原則$10以上の受取配当額がある場合に発行されます。)

(イメージ)

https://www.irs.gov/pub/irs-pdf/f1099div.pdf

アメリカにいる間に株式投資をされる方も多くいらっしゃるかと思います。配当を受け取った場合、金融機関からこちらの書類が発行されます。

配当につきましても確定申告で報告が必要になりますので、届きましたら捨てずに保存してください。

近年は金融機関のポータルサイトでダウンロードできることが多いようです。年が明けたらご自身で確認してみてください。

まとめ

簡単ではありますが、アメリカで生活していると目にする各種書類について記載させていただきました。今回紹介した書類はどれも重要なものになりますので、お手元に届いたものは保管しておいてください。

こちらの情報が少しでも皆様の参考になりましたら幸いです。

コメント